- THAY ĐỔI MẬT KHẨU GIAO DỊCH TRỰC TUYẾN ĐỊNH KỲ

- 24/04/2024: THỊ TRƯỜNG DÒ ĐÁY TRƯỚC KỲ NGHỈ LỄ

- THÔNG BÁO NGHỈ LỄ NGÀY GIẢI PHÓNG MIỀN NAM 30/4 & QUỐC TẾ LAO ĐỘNG 1/5

- 23/04/2024: THỊ TRƯỜNG TẠO ĐÁY, CỔ PHIẾU CHỨNG KHOÁN THĂNG HOA

- 22/04/2024: THỊ TRƯỜNG TIẾP TỤC GIẢM DƯỚI MỐC 1200 ĐIỂM

- 19/04/2024: THỊ TRƯỜNG TIẾP TỤC GIẢM DƯỚI MỐC 1200 ĐIỂM

Đầu tư chứng khoán phái sinh: Đâu là các cổ phiếu tín hiệu cần lưu ý?

Đối với giới đầu tư trên thị trường phái sinh, bên cạnh việc theo dõi xu hướng của chỉ số cơ sở VN30-Index, hoạt động đầu tư còn phụ thuộc vào diễn biến của nhóm cổ phiếu thành phần. Đâu là những cổ phiếu có khả năng trở thành cổ phiếu tín hiệu khi giao dịch hợp đồng tương lai?

Đầu tư chứng khoán phái sinh: Đâu là các cổ phiếu tín hiệu cần lưu ý?

Đối với giới đầu tư trên thị trường phái sinh, bên cạnh việc theo dõi xu hướng của chỉ số cơ sở VN30-Index, hoạt động đầu tư còn phụ thuộc vào diễn biến của nhóm cổ phiếu thành phần. Đâu là những cổ phiếu có khả năng trở thành cổ phiếu tín hiệu khi giao dịch hợp đồng tương lai?

Tương quan giữa hai thị trường đang suy yếu

Tính tương quan giữa thị trường cơ sở (đại diện bởi VN30-Index) và thị trường phái sinh (đại diện bởi VN30F1M – hợp đồng tương lai kỳ hạn 1 tháng) là yếu tố quan trọng nhất khi giao dịch trên thị trường phái sinh khi giới đầu tư luôn nhìn vào biến động của VN30-Index để làm căn cứ giao dịch hợp đồng tương lai. Tính đến cuối quý 03/2018, chỉ báo beta của VN30F1M (đo lường độ nhạy của biến động thị giá theo ngày của VN30F1M và VN30-Index) đạt 1.057 lần, cao trên ngưỡng 1 thể hiện sự tương quan cao trong xu hướng của hai thị trường. Beta của VN30F1M cũng duy trì ổn định trên ngưỡng 1 kể từ tháng 12/2017. Tính tương quan cao được duy trì rất ổn định hơn một năm qua kể từ những ngày đầu vận hành thị trường phái sinh.

Tương quan dao động giá giữa hai thị trường

Tuy nhiên, kể từ thời điểm tháng 05/2018 trở đi tính tương quan đã có sự suy giảm dần qua các tháng giao dịch. Khả năng bám sát dao động VN30-Index của VN30F1M suy yếu nhưng chưa rớt khỏi ngưỡng 1. Nguyên nhân khiến mối liên kết giữa hai thị trường nới lỏng đến từ biến động giá của VN30F1M đang chậm hơn so với biến động giá của VN30-Index. Tương quan độ lệch chuẩn giữa hai thị trường đã suy giảm trong gần 01 năm qua.

Tương quan biến động tỷ suất sinh lợi của hai thị trường

Cổ phiếu nào có hiệu quả phòng hộ rủi ro cao nhất?

Một trong các đặc tính quan trọng nhất của thị trường phái sinh là đóng vai trò một kênh phòng hộ rủi ro cho thị trường cổ phiếu. Tuy nhiên, không phải cổ phiếu nào cũng đạt hiệu quả phòng hộ rủi ro khi hiệu quả phòng hộ phụ thuộc vào độ nhạy của giá cổ phiếu đối với hợp đồng tương lai.

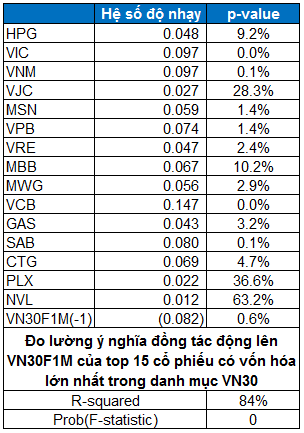

Nhóm cổ phiếu được chọn lựa khảo sát là top 15 cổ phiếu có ảnh hưởng vốn hóa mạnh nhất trong danh mục VN30. Tất cả 15 cổ phiếu được quan sát đều có tương quan độ lệch chuẩn cao đối với chỉ số cơ sở VN30-Index. Điểm thú vị trong giai đoạn hiện tại đến từ tỷ trọng vốn hóa và độ nhạy của cổ phiếu đối với hợp đồng tương lai không có sự đồng thuận. Xét riêng theo từng cổ phiếu riêng lẻ, tính đến ngày 25/09/2018, VIC, VCB, GAS, VNM, SAB và MSN là các cổ phiếu có tỷ trọng vốn hóa cao nhất trong nhóm VN30, đồng nghĩa với khả năng ảnh hưởng lên chỉ số VN30-Index cao nhất trong danh mục thành phần. Tuy nhiên, ngoại trừ VCB và GAS thì các cổ phiếu có vốn hóa lớn còn lại có độ nhạy với VN30F1M không cao. Cụ thể, MSN đạt 0.76, VIC đạt 0.6, SAB đạt 0.48 và VNM chỉ đạt 0.42. Ở chiều ngược lại, các cổ phiếu có tỷ trọng vốn hóa thấp hơn là CTG, VPB, MBB, PLX, HPG, VRE… lại có độ nhạy rất cao với thị trường phái sinh.

Tương quan biến động tỷ suất sinh lợi của cổ phiếu và hợp đồng tương lai kỳ hạn 1 tháng

Kết quả thống kê cho thấy hiệu quả phòng hộ rủi ro đạt hiệu quả cao đối với các cổ phiếu có tỷ trọng vốn hóa thấp trong danh mục VN30. Ngược lại, hoạt động phòng hộ rủi ro gặp nhiều khó khăn hơn ở các cổ phiếu có vốn hóa lớn nhất danh mục VN30 như VNM, SAB, VIC, MSN.

Đâu là những cổ phiếu tín hiệu cần lưu ý khi giao dịch theo xu hướng trên thị trường phái sinh?

Dao động của VN30-Index chính là sự tổng hòa dao động của nhóm cổ phiếu VN30 cấu thành chỉ số. Do đó, bên cạnh quan sát xu hướng chỉ số cơ sở VN30-Index, việc quan sát xu hướng của các cổ phiếu thành phần của nhóm VN30 cũng là một yếu tố quan trọng cần được lưu tâm đến. Khi quan sát xu hướng của các cổ phiếu thành phần sẽ giúp nhà đầu tư nhận biết xu hướng của thị trường phái sinh nhanh chóng hơn so với khi quan sát chỉ số VN30-Index. Rào cản của kế hoạch giao dịch này đến từ việc nhà đầu tư sẽ phải quan sát cùng lúc nhiều dao động giá cũng như chọn lựa đúng cổ phiếu có vai trò tín hiệu tốt.

Trên thực tế, ảnh hưởng từ cổ phiếu thuộc danh mục VN30 lên thị trường phái sinh không mang tính đơn lẻ mà sẽ tác động theo nhóm. Khi đó tương quan giữa từng cổ phiếu thành phần và thị trường phái sinh sẽ đối diện với một số độ nhiễu. Một số cổ phiếu sẽ suy giảm tính chất chỉ báo tín hiệu khi nhà đầu tư theo dõi trên phạm vi rộng hơn.

Độ nhạy của top 15 cổ phiếu vốn hóa cao nhất danh mục VN30 và VN30F1M

Xét trên nhóm gồm top 15 cổ phiếu có tỷ trọng vốn hóa cao nhất của danh mục VN30, nhóm cổ phiếu này giải thích đến 84% biến động giá của VN30F1M nhưng sự hạn chế sẽ xuất hiện nhiều hơn trong các cổ phiếu thành phần. Cụ thể, VJC, MBB, PLX, NVL là các cổ phiếu cần được loại bỏ khỏi danh mục cổ phiếu tín hiệu cần quan sát. Ở chiều ngược lại, VCB, SAB, VIC, VNM, VPB, CTG là các cổ phiếu đang đóng vai trò cổ phiếu tín hiệu cần quan sát khi đầu cơ hợp đồng tương lai.

Kết luận: Thị trường cơ sở và thị trường phái sinh vẫn đang duy trì mối tương quan cao nhưng sự liên kết đang có sự suy yếu theo thời gian. Bên cạnh đó, giới đầu tư cần lưu ý đến mối liên kết giữa các cổ phiếu thành phần trong danh mục VN30 và hợp đồng tương lai để đạt sự hiệu quả cao hơn trong hoạt động giao dịch phái sinh.

Đào Phước Toàn

FiLi

CÁC TIN TRƯỚC

-

KBSV vào top 10 thị phần môi giới phái sinh quý 1/2020 (08/04/2020 14:05)

-

Thị trường phái sinh tháng 3/2020: Thanh khoản hợp đồng tương lai VN30 tiếp tục tăng (07/04/2020 10:28)

-

Thị trường phái sinh tháng 2: Thanh khoản hợp đồng tương lai VN30 tăng mạnh (09/03/2020 11:00)

-

Thanh khoản thị trường phái sinh giảm nhẹ trong tháng 1/2020 (06/02/2020 15:10)

-

Thanh khoản TTCK phái sinh tháng 12 tăng 30.97% (08/01/2020 14:55)

-

Giao dịch hợp đồng tương lai chỉ số VN30 giảm nhẹ trong tháng 11 (05/12/2019 14:48)

-

Chứng khoán phái sinh nhìn từ Đài Loan và những đóng góp cho Việt Nam (11/11/2019 13:30)

-

Tháng 10, khối lượng giao dịch bình quân phái sinh tăng gần 14% (07/11/2019 17:30)

-

Doanh thu trái cây giảm mạnh, HAG lỗ trước thuế hơn 1,230 tỷ đồng sau 9 tháng (06/11/2019 09:49)

-

Chứng khoán phái sinh 29/10/2019: Đứng ngoài quan sát thị trường (28/10/2019 19:30)