- THAY ĐỔI MẬT KHẨU GIAO DỊCH TRỰC TUYẾN ĐỊNH KỲ

- 19/04/2024: THỊ TRƯỜNG TIẾP TỤC GIẢM DƯỚI MỐC 1200 ĐIỂM

- CBTT_Báo cáo tài chính Quý 1 năm 2024

- 17/04/2024: THỊ TRƯỜNG NGỪNG GIẢM NHỜ LỰC CẦU BẮT ĐÁY

- 16/04/2024: THỊ TRƯỜNG BÁN THÁO, CỔ PHIẾU GIẢM ĐỒNG LOẠT

- THÔNG BÁO LOẠI MÃ CHỨNG KHOÁN KHỎI DANH MỤC GDKQ

KBSV Research: Chưa thấy áp lực lớn phải phá giá VNĐ dưới sức ép giảm giá của đồng Nhân dân tệ

Theo Báo cáo chuyên đề “Dự báo biến động tỷ giá dưới sức ép giảm giá của Nhân dân tệ” phát hành vào tháng 8/2019 của KBSV Research, mặc dù Ngân hàng Nhà nước Việt Nam (NHNN) đã chủ động điều chỉnh tăng tỷ giá trung tâm sau động thái phá giá đồng CNY của Ngân hàng Trung ương Trung Quốc (PboC), song KBSV nhận thấy áp lực phá giá mạnh tiền Đồng (VNĐ) trong thời gian tới là chưa cao.

KBSV Research: Chưa thấy áp lực lớn phải phá giá VNĐ dưới sức ép giảm giá của đồng Nhân dân tệ

Theo Báo cáo chuyên đề “Dự báo biến động tỷ giá dưới sức ép giảm giá của Nhân dân tệ” phát hành vào tháng 8/2019 của KBSV Research, mặc dù Ngân hàng Nhà nước Việt Nam (NHNN) đã chủ động điều chỉnh tăng tỷ giá trung tâm sau động thái phá giá đồng CNY của Ngân hàng Trung ương Trung Quốc (PboC), song KBSV nhận thấy áp lực phá giá mạnh tiền Đồng (VNĐ) trong thời gian tới là chưa cao.

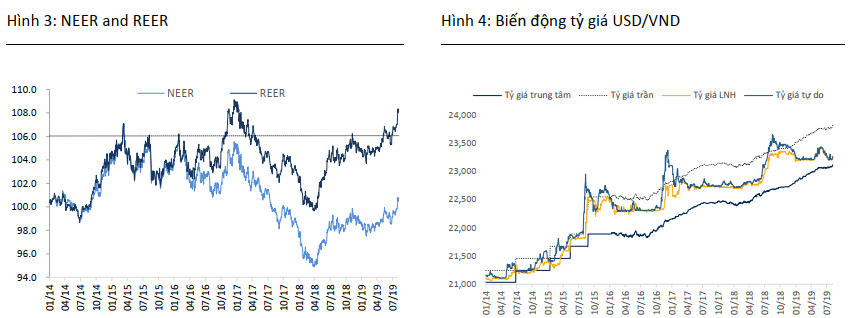

NEER và REER đang tăng mạnh nhưng chưa gây ra áp lực lớn trên thị trường

Theo mô hình tính toán của KBSV Research, NEER (tỷ giá danh nghĩa đa phương), đo lường giá trị của đồng VND với rổ 8 đồng tiền tham chiếu theo cơ chế tỷ giá trung tâm và REER (tỷ giá thực đa phương), là chỉ số được điều chỉnh lạm phát so với NEER, đều đang tăng khá mạnh. Điều này phản ánh VNĐ đang tăng giá tương đối so với rổ tiền tệ.

Xét về tổng thể, việc tăng giá của VNĐ so với rổ tiền tệ có thể gây bất lợi cho hoạt động xuất khẩu của Việt Nam và tạo tâm lý kỳ vọng phá giá từ thị trường. Theo quan sát trong quá khứ, mỗi khi NEER và REER tiếp cận mốc nhạy cảm 106, thì thường xuất hiện áp lực phá giá VNĐ để bảo vệ xuất khẩu và bình ổn tâm lý thị trường. Tuy nhiên ở giai đoạn hiện tại, cho rằng tính tham chiếu của mốc 106 không còn nhiều do 2 lý do:

Lý do thứ nhất là mặc dù REER đã vượt mốc 106 nhưng NEER mới chỉ chớm vượt 100. Về nguyên lý, khoảng cách giữa 2 đường được tạo bởi chênh lệch lạm phát. Trong khi đó, mức độ gia tăng lạm phát của Việt Nam trong các năm gần đây lại phụ thuộc phần lớn vào lộ trình điều chỉnh giá các mặt hàng điều tiết của Nhà nước, đặc biệt là chi phí y tế và giáo dục. Những chi phí này nhìn chung sẽ có độ trễ khi phản ánh vào chi phí hoạt động của doanh nghiệp. Như vậy, áp lực giảm lợi thế cạnh tranh trong hoạt động xuất khẩu, mặc dù REER đã vượt mốc 106, là chưa lớn.

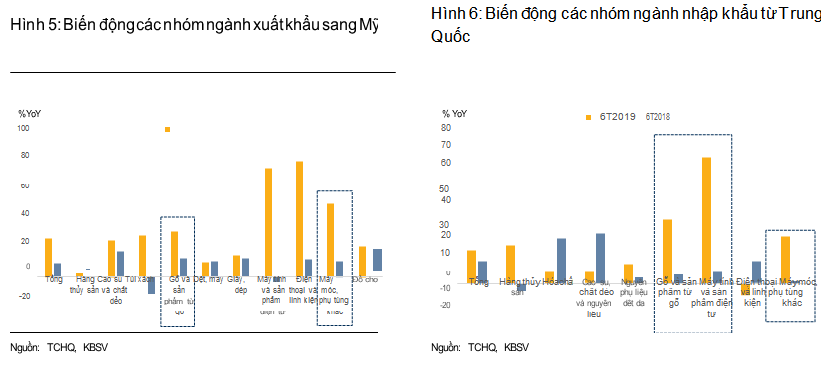

Lý do thứ hai từ khía cạnh tâm lý kỳ vọng phá giá của thị trường, KBSV cũng chưa quan sát thấy dấu hiệu bất ổn. Trong quá khứ mỗi khi REER chạm mốc 106, tâm lý kỳ vọng phá giá là rất lớn, được thể hiện qua việc tỷ giá liên ngân hàng bám sát đường biên trên của dải tham chiếu (+/-3% so với tỷ giá trung tâm) và tỷ giá tự do vượt ra ngoài biên trên. Ở thời điểm hiện tại có thể thấy, tỷ giá liên ngân hàng và tự do vẫn đang vận động trong vùng an toàn.

Như vậy, từ góc độ kỹ thuật, KBSV chưa quan sát thấy áp lực lớn phải phá giá VNĐ mặc dù NHNN đã chủ động phá giá nhẹ (điều chỉnh tăng tỷ giá trung tâm) sau động thái phá của PBoC.

Rủi ro nhập siêu từ Trung Quốc đang gia tăng mạnh trong đó có một số dấu hiệu đáng lo ngại cho thấy hàng Trung Quốc đang tìm cách lách xuất xứ qua Việt Nam

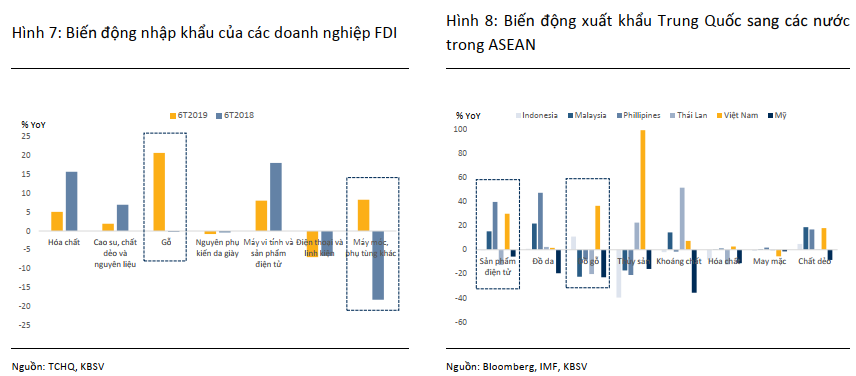

Trong các báo cáo về tác động của chiến tranh thương mại Mỹ - Trung, Việt Nam nổi lên là một trong những nước hiếm hoi sẽ được hưởng lợi thông qua việc chuyển hướng thương mại cũng như là một địa điểm đầu tư thay thế Trung Quốc. Tuy nhiên, trong báo cáo gần đây nhất từ Wall Street Journal, Việt Nam bị cảnh báo là có một số bằng chứng về hoạt động trung chuyển (transhipment). Cụ thể, một số công ty ở Việt Nam đã trái phép dán mác "Made in Vietnam” thay thế “Made in China” nhằm tránh thuế quan khi xuất sang Mỹ.

Bức tranh cơ cấu thị trường và cơ cấu mặt hàng xuất nhập khẩu 6 tháng đầu năm 2019 cho thấy xuất khẩu sang thị trường Hoa Kỳ tăng mạnh 27% so với cùng kỳ năm trước nhưng nhập khẩu từ thị trường Trung Quốc cũng tăng tương ứng với 18.15% so với cùng kỳ năm trước.

TheoKBSV đánh giá, có 3 nguyên nhân dẫn đến việc nhập siêu từ Trung Quốc gia tăng. Thứ nhất, việc CNY mất giá so với VNĐ khiến hàng hóa Trung Quốc rẻ hơn tương đối. Thứ hai, như nêu ở trên, một số công ty ở Việt Nam thực hiện hoạt động trung chuyển nhằm thay đổi nhãn mác hàng hóa. Thứ 3, các công ty FDI chuyển hướng đầu tư từ Trung Quốc sang Việt Nam đã tăng cường nhập khẩu máy móc, thiết bị đầu tư sản xuất.

Đối với yếu tố thứ nhất, với mức mất giá khoảng 2% từ đầu năm, áp lực này là hiện hữu nhưng chưa lớn. Đối với yếu tố thứ 3 đến từ việc nhập khẩu tư liệu sản xuất của các doanh nghiệp FDI, mức tăng này không cùng mẫu so sánh gốc và không tương ứng với mức tăng mạnh ở nhập khẩu nhóm ngành này từ Trung Quốc. Đối với yếu tố thứ 2, điểm đáng lo ngại là ngoại trừ điện thoại và linh kiện, khá nhiều các nhóm hàng đạt tốc độ tăng trưởng mạnh sang Mỹ lại trùng khớp với các nhóm hàng gia tăng nhập khẩu từ Trung Quốc như máy tính và sản phẩm điện tử, máy móc phụ tùng khác, gỗ và sản phẩm từ gỗ.

Như vậy, có thể rút ra được kết luận yếu tố thứ 2 là một trong những nguyên nhân chính khiến nhập siêu từ Trung Quốc trong thời gian qua gia tăng. Ngoài ra, khi so sánh biến động xuất khẩu các nhóm ngành của Trung Quốc sang các nước ASEAN cũng quan sát được mức tăng đột biến từ các nhóm ngành chịu thuế từ Mỹ trong các nước ASEAN, đặc biệt là Malaysia và Phillippines.

Việt Nam chưa bị Mỹ quy vào diện thao túng tiền tệ, nhưng Chính phủ Việt Nam sẽ phải thận trọng hơn, đặc biệt với các động thái can thiệp vào thị trường ngoại hối, để tránh rủi ro này trong tương lai

Trong báo cáo tiền tệ mới nhất của bộ Tài Chính Mỹ tháng 4, Việt Nam lần đầu tiên đã bị liệt kê vào danh sách theo dõi các nước thao túng tiền tệ (Currency watchlist). Một trong những tiêu chí đánh giá của Mỹ đó là khối lượng mua ngoại tệ ròng 12 tháng (từ tháng 1 - tháng 12/2018) không được trên mức 2% của GDP.

Trong năm 2018, Việt Nam chưa vi phạm tiêu chí này khi mức độ can thiệp thị trường ngoại hối của NHNN Việt Nam, dựa trên số lượng mua ròng USD, mới đạt 1.7% GDP, dưới ngưỡng đánh giá 2% của Mỹ.

Bên cạnh đó, Việt Nam cũng có nhưng cơ sở hợp lý để mua USD gia tăng dự trữ ngoại hối khi dự trữ ngoại hối của Việt nam tính trong năm 2018 chỉ đủ 2.9 tháng nhập khẩu, dưới ngưỡng khuyến nghị tối thiểu của Quỹ tiền tệ Quốc tế - IMF. Phía Mỹ ghi nhận lý do trên nhưng cũng hối thúc Việt Nam tiếp tục cải cách chính sách tiền tệ - khuyến nghị Việt Nam nâng dần REER để giảm thâm hụt thương mại với Mỹ.

Với đợt rà soát tháng 10/2019 tới, KBSVi cũng không cho rằng Việt Nam sẽ vi phạm yếu tố đánh giá của Mỹ khi khối lượng mua ròng (từ tháng 7/2018 - tháng 6/2019) dưới 1% của GDP do NHNN đã bán USD trong nửa cuối năm 2018 để điều tiết VNĐ không bị mất giá quá mạnh.

Với đợt rà soát tháng 4/2020 (số liệu lấy từ tháng 1 - tháng 12/2019). Nếu ước tính GDP 2019 của Việt Nam đạt khoảng 270 tỷ USD thì giới hạn ngoại tệ NHNN được phép mua để đảm bảo dưới mức 2% của GDP sẽ rơi vào khoảng 5.4 tỷ USD. Dựa trên số liệu chính thức của IMF (tính tới 30/04/2019) và của KBSV thu thập, NHNN hiện đã mua khoảng 8.5 tỷ USD kể từ đầu năm, vượt qua mức “tối đa được phép mua”.

Như vậy, từ nay đến cuối năm, để không vi phạm tiêu chí 2% GDP, NHNN sẽ phải bán ròng khoảng 3.1 tỷ USD. Hành động này được xem là hợp lý và tạo dư địa cho NHNN có thể ổn định tỷ giá trong trường hợp Nhân dân tệ tiếp tục giảm sâu.

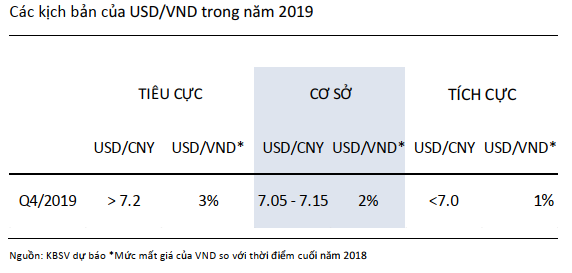

NHNN sẽ nỗ lực đảm bảo cam kết không phá giá VND quá 3% nhằm giữ niềm tin của nhà đầu tư nước ngoài

Như vậy về tổng thể, KBSV cho rằng mục tiêu hướng đến của NHNN là duy trì xu hướng giảm giá vừa phải của VNĐ so với USD (mặc dù vẫn lên giá so với rổ tiền tệ) trong mức khoảng 2%. Mức này đủ để phần nào trung hòa các tác động bất lợi trước diễn biến giảm mạnh của đồng Nhân dân tệ, tuy nhiên vẫn tạo 1 biên độ an toàn nhất định so với mức mục tiêu 3% của Chính phủ đã đề ra từ đầu năm 2019.

Theo đó, KBSV đưa ra các kịch bản dự báo cho tỷ giá trong giai đoạn cuối năm như sau:

Khang Di

FILI

CÁC TIN TRƯỚC

-

Tăng thu từ chứng khoán đầu tư, ABBank báo lãi trước thuế quý 1 gấp 3.6 lần cùng kỳ (05/05/2020 14:35)

-

Làm giả con dấu ngân hàng, chiếm đoạt 630 triệu đồng, tổng giám đốc lãnh án tù (05/05/2020 14:13)

-

Fitch hạ triển vọng tín nhiệm của Home Credit từ ‘Ổn định’ xuống ‘Tiêu cực’ (05/05/2020 10:45)

-

Tăng dự phòng để tất toán trước hạn trái phiếu VAMC, BIDV báo lãi trước thuế quý 1 giảm 28% (04/05/2020 17:06)

-

FED tung QE không giới hạn tác động thế nào đến Việt Nam? (04/05/2020 06:43)

-

Ngân hàng rao bán cả vỏ bình gas để thu hồi nợ (03/05/2020 10:49)

-

Khi doanh nghiệp và ngân hàng 'lệch pha' trong cách tiếp cận vốn vay (02/05/2020 21:37)

-

Đồng USD giảm mạnh (01/05/2020 09:24)

-

MSB đạt lợi nhuận trước thuế gần 290 tỷ đồng trong quý 1 (30/04/2020 10:00)

-

Lãi suất tăng lên trên liên ngân hàng trong khi vẫn đang giảm dần ở thị trường 1 (29/04/2020 15:39)