Xu hướng vay vốn tài trợ từ các tổ chức tài chính quốc tế ở các ngân hàng

Theo một báo cáo cập nhật từ CTCP Chứng khoán Rồng Việt (VDSC), xu hướng vay vốn tài trợ dài hạn từ các tổ chức tài chính quốc tế đã trở nên ngày càng phổ biến ở các ngân hàng Việt Nam trong những năm gần đây.

Xu hướng vay vốn tài trợ từ các tổ chức tài chính quốc tế ở các ngân hàng

Theo một báo cáo cập nhật từ CTCP Chứng khoán Rồng Việt (VDSC), xu hướng vay vốn tài trợ dài hạn từ các tổ chức tài chính quốc tế đã trở nên ngày càng phổ biến ở các ngân hàng Việt Nam trong những năm gần đây.

|

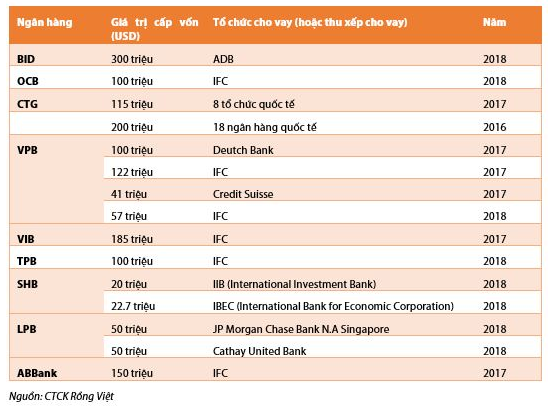

Một số khoản vay tài trợ dài hạn của Ngân hàng Việt Nam trong 3 năm qua

|

Lợi ích của các hợp đồng vay vốn dài hạn quốc tế

Từ phía ngân hàng trong nước, việc vay vốn nước ngoài có thể giúp họ tăng cường thanh khoản và có được sự linh động hơn trong cơ cấu vốn. Trong bối cảnh Ngân hàng Nhà nước (NHNN) đã ban hành nhiều quy định chặt chẽ hơn về nguồn vốn huy động thì các ngân hàng sẽ phải tăng cường tìm kiếm các nguồn vốn vay trung và dài hạn. Hiện nay, do nguồn vốn trong nước và tỷ lệ sở hữu nước ngoài đối với các ngân hàng còn hạn chế, nhất là đối với các ngân hàng đã hết room ngoại, việc huy động vốn từ nước ngoài sẽ giúp họ tiếp cận với nguồn vốn phong phú hơn với chi phí rẻ hơn.

Đơn cử như các khoản vay do ADB và IFC cấp, phần lớn là nhằm mục đích phục vụ cho nhu cầu vay vốn của các doanh nghiệp vừa và nhỏ và các hộ gia đình. Theo VIB, khoản vay mà IFC cấp cho ngân hàng này được kỳ vọng sẽ tăng gấp đôi dư nợ cho vay phân khúc doanh nghiệp vừa và nhỏ trong vòng 5 năm tới. Đối với SHB, khoản vay do IIB cấp nhằm hỗ trợ phát triển cơ sở hạ tầng ở Việt Nam cũng như hoạt động xuất nhập khẩu với các nước thành viên của IIB.

Việc huy động nguồn vốn dài hạn từ nước ngoài sẽ giúp cho các ngân hàng cải thiện hệ số vốn ngắn hạn cho vay trung và dài hạn theo quy định tại Thông tư 16/2018/TT-NHNN, trong đó quy định hệ số này phải giảm dần từ 45% xuống còn 40% từ ngày 01/01/2019. Theo đó, ngoài giữ lại lợi nhuận và phát hành trái phiếu dài hạn thì việc vay vốn tài trợ từ nước ngoài cũng là một cách hiệu quả để các ngân hàng tăng cường huy động trung – dài hạn và cải thiện hệ số nêu trên.

Một lợi ích khác là các khoản vay dài hạn có thể góp phần cải thiện hệ số an toàn vốn (CAR) của các ngân hàng. Thông tư 41/2016/TT-NHNN, một trong hai văn bản pháp lý hướng dẫn thực hiện tiêu chuẩn Basel II, quy định rằng các ngân hàng trong nước và chi nhánh ngân hàng nước ngoài phải duy trì hệ số CAR ở mức tối thiểu 8%. Thông tư này sẽ có hiệu lực từ ngày 01/01/2020. VDSC cho rằng với tình hình vốn hiện nay, các ngân hàng sẽ phải tích cực huy động vốn trong năm 2019, dù là để đáp ứng tuân thủ theo Thông tư 41 đúng hạn hay để nâng bộ đệm vốn nhằm đảm bảo khả năng duy trì tăng trưởng cao trong các năm sau. Trong lúc chờ đợi việc tăng vốn Cấp 1 vốn còn phụ thuộc nhiều yếu tố mới thực hiện được, nhất là với các ngân hàng quốc doanh, thì các ngân hàng có thể tiến hành vay vốn tài trợ dài hạn từ nước ngoài để góp phần cải thiện vốn Cấp 2.

Thêm vào đó, các ngân hàng cần phải duy trì một nguồn dự phòng vốn ngoại tệ để phục vụ cho nhu cầu vay ngoại tệ của các doanh nghiệp trong nước. Theo dự thảo sửa đổi Thông tư 24/2015, các công ty xuất khẩu đạt đủ tiêu chuẩn vẫn có thể tiếp tục vay vốn ngoại tệ. Trong diều kiện trần lãi suất huy động bằng ngoại tệ được quy định ở mức 0% thì việc các ngân hàng huy động tiền gửi bằng ngoại tệ là vô cùng khó khăn. VDSC cho biết tính đến tháng 9/2018, việc huy động tiền USD của các ngân hàng đang có xu hướng giảm, trong khi cho vay USD vẫn đang tiếp tục tăng lên. Trong bối cảnh đó, việc vay vốn tài trợ từ nước ngoài là một trong số các cách tốt nhất để có được nguồn vốn ngoại tệ phục vụ cho nhu cầu cho vay của các doanh nghiệp xuất khẩu.

Lợi ích cuối cùng nhưng không kém phần quan trọng của việc vay vốn dài hạn nước ngoài là việc được chấp thuận vay cũng sẽ đem lại tác động tích cực đến triển vọng của các ngân hàng trong tương lai. Ngoài ra, đối với ADB và IFC, các tổ chức này sẽ còn tư vấn cho ngân hàng đi vay về cách thức quản lý vận hành, quản lý rủi ro và nâng cao năng lực phát triển. Ví dụ như trường hợp của OCB, việc vay vốn chỉ là một phần trong thỏa thuận hợp tác với IFC, trong đó bao gồm hạn mức cho vay ngắn hạn, tư vấn quản lý, và chương trình hỗ trợ triển khai các phương án nhằm nhanh chóng bắt kịp với các tiêu chuẩn của khu vực và toàn cầu. Đối với SHB, IIB cũng sẽ chia sẻ nhiều thông tin và kinh nghiệm trong việc cải thiện hiệu quả kinh doanh và nâng cao năng lực quản lý. Đối với CTG, khoản vay được cấp bởi 8 ngân hàng Đài Loan mở ra cơ hội hợp tác sâu sắc hơn với họ. Về BID, chúng tôi cũng kỳ vọng rằng khoản vay 300 triệu USD được cấp bởi ADB gần đây cũng sẽ giúp cho ngân hàng nang cao vị thế cạnh tranh của mình trong phân khúc bán lẻ và doanh nghiệp vừa và nhỏ.

Các thách thức đối với ngân hàng Việt Nam khi vay vốn quốc tế

Để được chấp thuận vay, các ngân hàng sẽ phải chứng minh rằng năng lực vận hành và tiềm năng phát triển của họ có thể thỏa mãn kỳ vọng cao của tổ chức cho vay. Thêm vào đó, việc hệ thống luật pháp và các quy định pháp lý khác nhau giữa các quốc gia cũng có thể làm chậm quá trình đàm phán và triển khai các giao dịch tài trợ vốn này.

Khi đã được chấp thuận cho vay thì các ngân hàng đi vay sẽ phải quản lý rủi ro biến động tỷ giá liên quan đến khoản vay. Trong một số trường hợp, khoản vay được chỉ định phục vụ cho một số mục đích nhất định thì các ngân hàng còn có thể gặp khó khăn trong việc tìm các trường hợp giải ngân thỏa mãn mục đích đặt ra.

Tựu trung lại, việc xin vay vốn tài trợ dài hạn của các tổ chức quốc tế, dù có thể có một số khó khăn, nhưng với những lợi ích đã nêu, VDSC cho rằng việc xin vay vốn dài hạn (cùng với việc phát hành trái phiếu dài hạn) là một cách hiệu quả để bổ sung nhu cầu nguồn vốn trung và dài hạn của các ngân hàng.

Hàn Đông

FILI

CÁC TIN TRƯỚC

-

Tăng thu từ chứng khoán đầu tư, ABBank báo lãi trước thuế quý 1 gấp 3.6 lần cùng kỳ (05/05/2020 14:35)

-

Làm giả con dấu ngân hàng, chiếm đoạt 630 triệu đồng, tổng giám đốc lãnh án tù (05/05/2020 14:13)

-

Fitch hạ triển vọng tín nhiệm của Home Credit từ ‘Ổn định’ xuống ‘Tiêu cực’ (05/05/2020 10:45)

-

Tăng dự phòng để tất toán trước hạn trái phiếu VAMC, BIDV báo lãi trước thuế quý 1 giảm 28% (04/05/2020 17:06)

-

FED tung QE không giới hạn tác động thế nào đến Việt Nam? (04/05/2020 06:43)

-

Ngân hàng rao bán cả vỏ bình gas để thu hồi nợ (03/05/2020 10:49)

-

Khi doanh nghiệp và ngân hàng 'lệch pha' trong cách tiếp cận vốn vay (02/05/2020 21:37)

-

Đồng USD giảm mạnh (01/05/2020 09:24)

-

MSB đạt lợi nhuận trước thuế gần 290 tỷ đồng trong quý 1 (30/04/2020 10:00)

-

Lãi suất tăng lên trên liên ngân hàng trong khi vẫn đang giảm dần ở thị trường 1 (29/04/2020 15:39)